Publicadas em julho de 2024 pelo Banco Central, a Resolução 403/2024 e a Instrução Normativa 491/2024 trouxeram ajustes no Regulamento do Pix, com aperfeiçoamentos nos mecanismos de segurança do sistema de pagamentos instantâneos.

A principal novidade é que o BC estabeleceu uma regra geral a ser aplicada aos dispositivos de acesso (celular, computador, tablet etc.) usados para iniciar transações Pix nas instituições financeiras participantes.

Lançado em 2020 pela autarquia federal, o Pix caiu no gosto da população e se tornou o meio de pagamento mais utilizado no Brasil, com um total de 167 milhões de usuários.

Em 2023, número total de transações chegou a 42 bilhões (mais do que se juntarmos as transações de cartão de crédito, débito, boleto, TED, DOC, cheques e TEC) e segue batendo recordes em 2024. Por outro lado, a praticidade e a instantaneidade das transações também têm sido exploradas pelos fraudadores.

Continue a leitura desse artigo para entender o que muda com as novas exigências do Banco Central e como elas reforçam o papel crucial que os dispositivos estão desempenhando nos fluxos de prevenção à fraude.

Neste conteúdo você vai ver

Quais são as novas regras do Pix definidas pelo BC?

- Transações via Pix não poderão ultrapassar R$ 200 quando forem feitas em dispositivos que não estiverem cadastrados .

- O limite diário de transações instantâneas via Pix será de R$ 1.000 quando houver mudança para um aparelho desconhecido.

- Para transações acima desses limites, será necessário cadastrar previamente o novo dispositivo de acesso ao Pix no banco ou instituição.

- As instituições financeiras devem usar uma solução de gerenciamento de risco que identifique transações Pix atípicas ou incompatíveis com o perfil do cliente.

- As instituições deverão disponibilizar em seus aplicativos principais o gerenciamento do dispositivo por parte do usuário final (inclusão, exclusão ou bloqueio do device).

- A exclusão do dispositivo deverá ser feita sem aviso prévio se houver alguma inconformidade com ele.

- Um segundo fator de autenticação deverá ser integrado para validar o usuário.

Os bancos e instituições financeiras têm até o dia 1 de novembro de 2024 para adotarem as medidas. As penalidades, em caso de cumprimento, serão as mesmas do Regulamento do Pix (multas que podem chegar a R$ 1 milhão, suspensão e até exclusão do SPI, o Sistema de Pagamentos Instantâneos). Além disso, as entidades terão um prazo de até 5 dias úteis para corrigir os danos causados.

Quais são os objetivos das novas regras do BC no Pix?

Com essas mudanças, o Banco Central espera minimizar a probabilidade de fraudadores usarem dispositivos diferentes daqueles utilizados pelo cliente das instituições para gerenciar chaves e iniciar transações Pix.

“Isso dificultará a fraude em que o agente malicioso consegue, por meio de roubo ou de engenharia social, as credenciais, como login e senha, das pessoas”, diz nota da entidade.

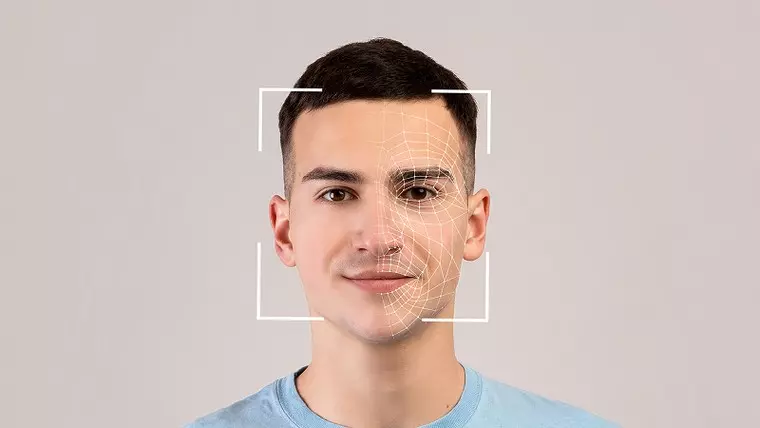

Por que as novas regras do BC focam nos dispositivos?

Numa sociedade cada vez mais digitalizada, os dispositivos são tão importantes na vida e no dia a dia das pessoas que se tornaram um ativo na prevenção à fraude – e na segurança do Pix não é diferente.

A partir da análise do comportamento do device e do contexto do usuário, é possível avaliar múltiplas variáveis para indicar o risco de fraude de uma transação. Tudo isso sem exigir qualquer tipo de interação, o que não impacta a experiência do cliente.

Não surpreende, portanto, que soluções de risco e de inteligência de dispositivos tenham se tornado uma camada estratégica de proteção não só para bancos e fintechs como para grandes players dos mais diversos segmentos.

Aliás, o dispositivo traz tantas informações sobre a ação e o comportamento do fraudador que na Serasa Experian produzimos um estudo completo sobre o tema: o Device Fraud Scan, que você pode baixar aqui!

Conte com a Serasa Experian para atender às novas regras do Pix!

A Serasa Experian, primeira e maior Datatech do Brasil, tem uma solução de inteligência de dispositivos que é referência no mercado e que ajuda as instituições a atenderem às novas diretrizes do BC e seus casos de uso: cadastro de novos dispositivos, inclusão, exclusão e bloqueio.

Contamos com o efeito rede de uma base de mais de 150 milhões de dispositivos e desenvolvemos uma solução completa, que analisa o risco de uma transação a partir de dezenas de funcionalidades como geolocalização, compartilhamento e troca de dispositivo, velocidade das transações e indícios de spoofing e malwares.

Para completar, oferecemos um fingerprint com altíssimo nível de reidentificação. Nosso modelo utiliza análises heurísticas e IA e variáveis de alta qualidade, além de ser constantemente atualizado para responder a novas ameaças cibernéticas e a mudanças de variáveis das lojas oficiais de aplicativos.

Visite o nosso site e agende um papo com um especialista para mostrarmos como podemos ajudar a sua instituição financeira!