No dia a dia de uma pequena empresa, manter o controle das finanças vai muito além de registrar entradas e saídas. É preciso acompanhar com atenção cada valor a receber, especialmente quando as vendas são feitas a prazo.

Nesse contexto, a duplicata ganha importância como uma ferramenta jurídica e contábil que formaliza compromissos e dá previsibilidade ao fluxo de caixa. Mais do que um documento, a duplicata funciona como uma ponte entre a venda e o recebimento.

Para o microempreendedor, entender como ela funciona é uma forma de profissionalizar a operação, reduzir inadimplência e até obter crédito de forma mais estruturada. Neste artigo, você vai entender o que é uma duplicata, como ela é emitida, quais são os tipos existentes, as diferenças em relação ao boleto bancário, como protestar e o que observar para utilizá-la com eficiência.

Ao final, entenderá como esse título pode ajudar a organizar a rotina financeira da sua empresa e contribuir para um caixa mais saudável. Boa leitura!

Neste conteúdo você vai ler (Clique no conteúdo para seguir)

- O que é uma duplicata?

- Como funciona a duplicata na prática?

- Duplicata escritural

- Qual é a diferença entre duplicata e boleto?

- Como a duplicata ajuda na gestão financeira?

- O que é protesto de duplicata?

- Qual é o prazo de validade de uma duplicata?

- Duplicata pode ser transferida?

- Quais informações devem constar em uma duplicata?

- Benefícios da duplicata para micro e pequenas empresas

- O que fazer em caso de erro na emissão da duplicata?

O que é uma duplicata?

A duplicata é um tipo de título de crédito amplamente utilizado nas relações comerciais entre empresas. Ela serve como comprovação de uma venda feita a prazo ou de um serviço prestado, representando o compromisso de pagamento futuro por parte do cliente.

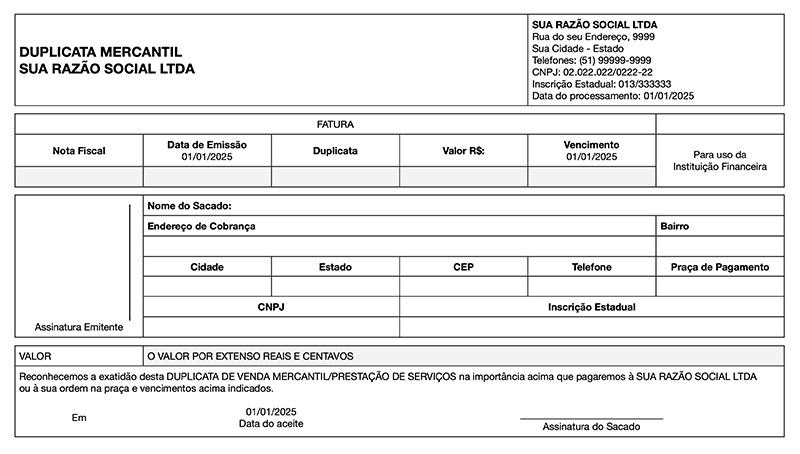

Exemplo de uma duplicata mercantil

Esse documento é emitido pelo credor, também chamado de sacador, e endereçado ao devedor, conhecido como sacado. Ao ser emitida, a duplicata formaliza um acordo entre as partes envolvidas: o fornecedor entrega um produto ou realiza um serviço, e o comprador se compromete a quitar o valor correspondente em uma data previamente estipulada.

É um instrumento que confere segurança jurídica à operação e pode ser protestado em caso de inadimplência, o que facilita a cobrança judicial ou extrajudicial do valor devido. A emissão e a circulação desse tipo de título são regulamentadas pela Lei nº 5.474, de 18 de julho de 1968.

A norma determina os elementos obrigatórios que devem constar na duplicata para que ela seja considerada válida. Entre esses elementos estão: o número da fatura, a data de vencimento, o nome do comprador, o valor a ser pago e a descrição detalhada da mercadoria ou serviço prestado.

E, ainda, a duplicata pode ser transferida a terceiros, como uma instituição financeira, por meio de endosso. Isso permite que o fornecedor antecipe o valor a receber, utilizando a duplicata como garantia em operações de crédito, uma prática bastante comum no setor empresarial para reforçar o fluxo de caixa.

Como funciona a duplicata na prática?

A duplicata nasce a partir de uma operação comercial realizada a prazo, seja pela venda de mercadorias ou pela prestação de serviços. Após cumprir sua parte no contrato, entregando os produtos ou executando o serviço, o fornecedor emite a duplicata com base na nota fiscal ou fatura correspondente.

Esse título de crédito contém informações obrigatórias, como o valor da transação, a data de vencimento, o nome do comprador, a descrição da operação comercial e a indicação da fatura associada. Com esses dados, a duplicata passa a representar a dívida assumida pelo cliente.

O documento pode ser apresentado ao comprador para aceite, etapa em que o devedor assina a duplicata e reconhece a obrigação de pagamento. No entanto, o aceite não é automático: o comprador pode contestar a duplicata se identificar irregularidades, como divergência no valor cobrado, atraso na entrega ou produtos recebidos em desacordo com o pedido.

Quando aceita, a duplicata adquire força de título executivo extrajudicial. Isso significa que, se o pagamento não ocorrer até a data estipulada, o credor poderá realizar o protesto do título em cartório. Esse protesto tem o efeito de tornar pública a inadimplência, além de permitir que a cobrança judicial seja iniciada com mais agilidade.

Na prática empresarial, o processo também envolve a possibilidade de endosse da duplicata a terceiros, especialmente instituições financeiras, que podem utilizá-la como base para operações de antecipação de recebíveis.

Para micro e pequenos empreendedores, esse tipo de recurso pode funcionar como um apoio ao capital de giro, desde que a operação esteja devidamente registrada e em conformidade com a legislação.

Tipos de duplicata

A duplicata pode assumir diferentes formatos conforme a natureza da operação realizada entre as partes. A legislação brasileira reconhece dois tipos principais de duplicata, cada um vinculado a um tipo específico de atividade comercial:

Duplicata mercantil

Emitida em operações de compra e venda de mercadorias, a duplicata mercantil é utilizada por empresas que comercializam produtos. Ela representa a formalização do compromisso de pagamento por parte do comprador e se baseia em uma nota fiscal de venda a prazo. Esse tipo de duplicata é amplamente utilizado no comércio atacadista e varejista.

Duplicata de prestação de serviços

Voltada para profissionais e empresas que atuam na área de serviços, essa modalidade está vinculada a faturas de serviços prestados. Escritórios contábeis, agências de publicidade, empresas de manutenção, consultorias e prestadores autônomos podem utilizá-la para registrar o valor a receber por uma atividade contratada.

Ambas as modalidades possuem respaldo legal e, se não forem quitadas dentro do prazo estipulado, permitem o protesto em cartório. Esse protesto formaliza o não pagamento, tornando o título passível de cobrança judicial. Além disso, o protesto pode impactar a reputação financeira do devedor, algo que merece atenção por parte de quem compra ou contrata a prazo.

A escolha entre uma modalidade ou outra depende exclusivamente da natureza da operação. É importante que os dados do documento estejam em conformidade com o que foi acordado previamente, para evitar impasses no momento do recebimento ou, se necessário, em uma eventual cobrança.

Duplicata escritural

A Lei nº 13.775, sancionada em dezembro de 2018, atualizou o modelo tradicional de emissão de duplicatas no Brasil ao permitir sua versão digital, conhecida como duplicata escritural. Diferente do modelo impresso, essa nova forma é registrada e armazenada eletronicamente, com intermediação de uma Instituição Financeira ou Entidade Registradora autorizada pelo Banco Central.

A duplicata escritural modernizou a forma de documentar operações comerciais. A emissão digital reduz etapas burocráticas, evita o manuseio físico de documentos e contribui para o controle mais preciso dos recebíveis. Além disso, o registro obrigatório da duplicata escriturada amplia a rastreabilidade do título, dificultando adulterações e conferindo mais transparência ao processo.

Para microempreendedores e pequenas empresas, esse avanço representa uma forma mais acessível de acompanhar o fluxo financeiro. Ao integrar a duplicata escritural a sistemas de cobrança, torna-se possível organizar melhor os prazos de pagamento, centralizar informações e reduzir inconsistências no controle de faturamento.

Vale destacar que, para que o título seja considerado válido, é necessário o registro junto a uma entidade credenciada. Esse registro digital substitui o protesto físico e assegura que o título possa ser utilizado em eventuais ações de cobrança.

Qual é a diferença entre duplicata e boleto?

Embora usados em conjunto em diversas transações comerciais, duplicata e boleto bancário são instrumentos distintos, com finalidades próprias, para cobrança ou como forma de pagamento. A duplicata é um título de crédito que representa a obrigação do comprador em pagar por uma mercadoria ou serviço adquirido a prazo.

Já o boleto bancário é um meio de pagamento que serve como forma prática de liquidar essa obrigação. Na rotina de muitas empresas, é comum que o boleto seja utilizado para facilitar o pagamento da duplicata. Ou seja, o boleto serve como ferramenta para receber o valor da duplicata, mas não a substitui juridicamente. Em caso de inadimplência, o que permite a cobrança judicial é o título original — a duplicata.

Portanto, enquanto o boleto tem caráter operacional e bancário, a duplicata possui respaldo jurídico, podendo embasar ações de cobrança em cartório ou na Justiça.

Como a duplicata ajuda na gestão financeira?

A duplicata oferece uma forma estruturada de controlar os valores a receber. Para micro e pequenas empresas, esse instrumento permite organizar o fluxo de caixa com base nas datas previstas de pagamento.

Saber quando os recursos devem entrar ajuda no planejamento financeiro e de despesas, para evitar surpresas que podem comprometer o funcionamento do negócio. Outro benefício está na previsibilidade. Com os vencimentos mapeados, é possível tomar decisões com mais segurança, como parcelar uma compra com fornecedor ou investir em melhorias.

A duplicata ajuda a alinhar compromissos futuros com a expectativa real de entrada de recursos. Além disso, duplicatas aceitas e com boa expectativa de pagamento podem ser utilizadas em operações de antecipação de recebíveis. A empresa apresenta o título a uma instituição financeira e recebe o valor com desconto, o que pode ajudar em períodos de baixa liquidez ou sazonalidade nas vendas.

O que é protesto de duplicata?

O protesto de duplicata ocorre quando o pagamento não é realizado na data combinada. Nesse caso, o credor pode registrar o título em cartório para tornar pública a inadimplência.

O procedimento serve como uma formalização do não pagamento e pode reforçar a cobrança, inclusive em âmbito judicial. Para a empresa devedora, o protesto representa um impacto direto na reputação. O protesto confere ao documento força probatória, sendo aceito como evidência em eventuais processos de cobrança. A negativação do nome pode limitar o acesso a crédito e dificultar novos acordos comerciais.

Por isso, muitas vezes, o protesto leva à renegociação da dívida para evitar prejuízos maiores. O credor, por sua vez, utiliza o protesto como uma forma de pressionar pelo pagamento e proteger o próprio fluxo de caixa. Caso a dívida seja quitada, é necessário solicitar a baixa do protesto no cartório.

Essa etapa finaliza o processo e permite que o devedor recupere sua regularidade cadastral.

Qual é o prazo de validade de uma duplicata?

O prazo prescricional para cobrança judicial de uma duplicata é de 3 anos, contados a partir do vencimento. Após esse período, o título perde a força executiva, mas ainda pode servir como prova da dívida em ações judiciais ordinárias.

Duplicata pode ser transferida?

Sim. A duplicata pode ser endossada a terceiros, o que permite a circulação do título. O endosso transfere os direitos de cobrança para outra pessoa física ou jurídica. Esse mecanismo é comum em operações de desconto bancário, onde o banco passa a ser o credor do título.

Quais informações devem constar em uma duplicata?

Para que tenha validade, a duplicata precisa apresentar:

- Valor do título;

- Data de vencimento;

- Nome e CPF/CNPJ do sacado;

- Nome e dados do sacador;

- Discriminação da mercadoria ou serviço;

- Referência à nota fiscal ou fatura;

- Local e data de emissão.

Na modalidade escritural, essas informações são digitalizadas e registradas conforme regras do Banco Central.

Benefícios da duplicata para micro e pequenas empresas

A utilização da duplicata como título de crédito traz vantagens para quem busca controle financeiro e organização:

- Instrumento legal que permite cobrança judicial;

- Possibilidade de antecipação de valores com instituições financeiras;

- Maior segurança nas transações a prazo;

- Contribui para a previsibilidade no fluxo de caixa;

- Facilita o acesso a crédito com base em títulos emitidos e recebíveis projetados.

Com uma gestão estruturada, a duplicata passa a ser parte do planejamento financeiro, ajudando a empresa a tomar decisões com base em valores a receber e datas previstas.

O que fazer em caso de erro na emissão da duplicata?

Se houver erro no preenchimento ou envio da duplicata, o emissor deve comunicar imediatamente o sacado e emitir uma nova via corrigida. O documento incorreto precisa ser desconsiderado, evitando cobranças indevidas ou protestos equivocados.

Manter um processo padronizado e revisar os dados antes da emissão são cuidados que ajudam a evitar problemas desse tipo. Agora que você já compreende como funciona a duplicata, desde sua emissão até os impactos em casos de inadimplência, fica mais simples entender como esse título pode ser usado com inteligência nas finanças da sua empresa.

A duplicata fortalece o controle sobre os valores a receber, ajuda a organizar o fluxo de caixa e pode abrir caminhos para antecipação de recursos, o que traz mais fôlego para o dia a dia do negócio. Pronto para avançar na organização financeira do seu negócio? Descubra como estruturar o controle de pagamentos de clientes e manter a saúde do caixa em dia.