A reforma tributária de 2025 trouxe mudanças estruturais no sistema de impostos sobre o consumo no Brasil, com a criação de dois novos tributos: o IBS (Imposto sobre Bens e Serviços) e a CBS (Contribuição sobre Bens e Serviços).

Inspirado em modelos internacionais de IVA (Imposto sobre Valor Agregado), o novo regime visa simplificar a apuração, reduzir distorções fiscais e dar mais transparência à carga tributária.

Neste artigo, você vai entender o que são CBS e IBS, como funcionam, quais as alíquotas previstas, o cronograma de transição até 2033 e o impacto direto para MEIs, micro e pequenas empresas. Também apresentamos um comparativo com o sistema atual e as principais vantagens e desafios para quem empreende no Brasil. Boa leitura!

Neste conteúdo você vai ler (Clique no conteúdo para seguir)

O que é IBS e CBS?

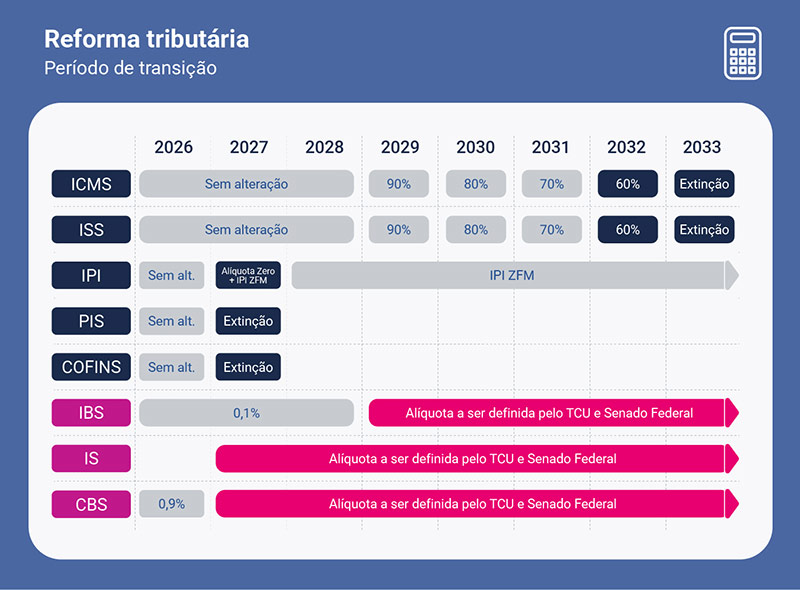

O Imposto sobre Bens e Serviços (IBS) e a Contribuição sobre Bens e Serviços (CBS) formam o novo modelo tributário brasileiro, instituído pela Emenda Constitucional nº 132/2023 e regulamentado pela Lei Complementar nº 214/2025. O IBS, de competência estadual e municipal, substitui o ICMS e o ISS. A CBS, de competência federal, substitui o PIS, a Cofins e parte do IPI.

O sistema adota o padrão internacional de Imposto sobre Valor Agregado (IVA), com estrutura dual: CBS mais IBS compõem a carga total sobre consumo. A transição ocorre entre 2026 e 2033, com teste nacional em 2026 (CBS 0,9 %, IBS 0,1 %) e implantação crescente até níveis finais estimados entre 26,5 % e 28 %.

Trata-se de uma transformação profunda da tributação sobre consumo, que elimina distorções causadas pela cumulatividade e uniformiza regras entre os entes federativos.

Leia também:

- Reforma Tributária: o que é, o que mudou e quais impactos para os empreendedores no Brasil

- O que é e qual impacto do IVA para os empreendedores no Brasil

Apuração da CBS e do IBS

A apuração da CBS e do IBS será feita mensalmente pelo contribuinte, seguindo os regimes de crédito e débito. Só será possível tomar crédito tributário se houver pagamento efetivo do imposto em etapa anterior da cadeia produtiva. O modelo exige sistema eletrônico integrado e cobre operações com bens e serviços, incluindo imobilizado ou ativos incorporados.

A Lei Complementar nº 214/2025 estabelece que os regimes especiais do Simples Nacional devem aceitar a apuração simplificada ou regime normal, permitindo apropriação plena de créditos, sem perder os benefícios do Simples Nacional em outros tributos.

O cronograma de implantação define fase de teste em 2026, cobrança gradual e pleno vigor a partir de 2033, garantindo ajuste progressivo das empresas.

Alíquotas previstas e limites legais

A alíquota padrão da CBS e do IBS ainda depende de regulamentação específica, mas já há referência técnica: a CBS deverá ter valor em torno de 8,8% a 9,3% e o IBS em cerca de 17,7% a 18,7%. A soma total de IBS e CBS não poderá exceder 26,5 % até 2030, se ultrapassar esse limite, o Executivo deve encaminhar proposta ao Congresso para ajuste.

Alguns setores terão tratamento diferenciado com redução de até 60% da alíquota padrão, especialmente serviços de transporte coletivo, saúde, educação e cesta básica — esta última isenta totalmente dos novos tributos. O modelo regulamenta também o Imposto Seletivo, aplicável a produtos prejudiciais à saúde ou ao meio ambiente, sem possibilidade de crédito tributário.

Impactos para MEI, Simples Nacional, micro e pequenas empresas

Microempreendedores individuais e empresas do Simples Nacional terão regras específicas dentro do novo sistema de IBS e CBS. A Lei Complementar mantém o Simples Nacional como regime especial, permitindo escolha entre apuração simplificada ou normal, com transferência de créditos sem perder os benefícios do Simples.

Foi criado o conceito de nanoempreendedor, pessoa com receita bruta anual de até R$ 40.500, que fica isenta da cobrança de CBS e IBS. Ao longo da transição, as empresas precisarão atualizar sistemas fiscais, contábeis e notas eletrônicas.

Nos estados e municípios, as alíquotas do IBS poderão variar conforme a legislação local, exigindo adaptação. Os entes federados também podem oferecer reduções setoriais ou regionais, como nas atividades da Zona Franca de Manaus.

Comparativo entre sistema atual e modelo com IBS e CBS

Confira a tabela comparativa entre a situação vigente e o modelo futuro, ela reflete indicadores oficiais da reforma e da LC 214/2025.

|

Elemento |

Sistema atual (ICMS, ISS, PIS, Cofins, IPI) |

Novo modelo (IBS + CBS) |

|---|---|---|

|

Tipo de tributação |

Cumulativa, vários tributos distintos |

IVA Dual: CBS federal + IBS subnacional |

|

Não cumulatividade |

Parcial, sujeita a regras específicas |

Total, crédito apenas com pagamento efetivo |

|

Alíquota estimada |

Variável por tributo e local |

CBS ~9 %, IBS ~18 % (total 26,5 % a 28 %) |

|

Transição |

Modelo vigente até 2033 |

Teste em 2026, cobrança plena até 2033 |

|

Regimes especiais |

Simples e MEI vigentes com regras próprias |

Simples adaptado, nanoempreendedor isento até R$ 40,5 mil |

A reforma tributária representará uma mudança monumental no sistema de consumo brasileiro. A adoção do modelo IBS e CBS criará um cenário mais transparente, menos burocrático e tecnicamente alinhado a práticas internacionais de IVA.

O cronograma de implantação gradual entre 2026 e 2033 permite adaptação com segurança. Para pequenas e médias empresas, microempresas e MEIs, o novo sistema tende a trazer benefícios fiscais e operacionais, sobretudo com tratamento diferenciado e previsível nas alíquotas.

Com a implantação do IBS e da CBS, o sistema tributário brasileiro entra em uma nova fase. A reforma busca corrigir distorções históricas, criar um ambiente mais equilibrado entre os entes federativos e garantir mais clareza na arrecadação sobre o consumo.

Apesar dos desafios de adaptação, principalmente para pequenos negócios, o novo modelo traz oportunidades de otimização e controle fiscal. Nesse cenário, compreender a estrutura dos tributos é apenas o começo. Planejar com antecedência será decisivo para manter a conformidade e identificar economias possíveis.

Quer entender como sua empresa pode se preparar melhor para esse cenário? Acesse o conteúdo: planejamento tributário: o que é e como criar na sua empresa e construa uma estratégia sólida desde já!