No dia a dia de quem administra um negócio, seja como microempreendedor individual (MEI), microempresa (ME) ou pequena e média empresa (PME), é comum lidar com pagamentos a prazo, vendas parceladas e registros de valores a receber. Para formalizar essas operações de forma segura, os títulos de crédito surgem como instrumentos legais que oferecem mais proteção, previsibilidade e agilidade nas transações comerciais.

A adoção desses documentos não representa apenas uma questão contábil. Ela impacta diretamente a capacidade de negociação, o relacionamento com instituições financeiras e a estabilidade operacional da empresa. Para entender mais sobre o assunto, acompanhe o conteúdo que fizemos para explicar como funcionam os títulos de crédito, quais são os tipos mais usados, suas vantagens e como usá-los de forma estratégica. Boa leitura!

Neste conteúdo você vai ler (Clique no conteúdo para seguir)

- O que são títulos de crédito?

- Quais documentos podem ser considerados títulos de crédito?

- Por que os títulos de crédito têm valor jurídico autônomo?

- Quais são as vantagens dos títulos de crédito?

- Como os títulos de crédito contribuem para o crescimento do negócio?

- Como emitir e registrar títulos de crédito de forma segura?

- Regras de endosso e circulação de títulos de crédito

O que são títulos de crédito?

Com base no Código Civil (Lei nº 10.406/2002) e em legislações específicas, os títulos de crédito são documentos que comprovam uma obrigação de pagamento em favor de alguém. Eles representam não só o valor devido, mas também o direito da outra parte de recebê-lo. Na prática, funcionam como um mecanismo de organização financeira e podem, inclusive, ser usados como garantia em operações de crédito.

Esse tipo de instrumento traz segurança jurídica porque comprova que houve um compromisso assumido entre as partes, com valor, vencimento e assinatura formalmente definidos. A presença física ou digital do título facilita a cobrança, inclusive judicial.

Quais documentos podem ser considerados títulos de crédito?

Os títulos de crédito têm respaldo jurídico e seguem regras próprias, conforme determinado pela Lei Uniforme de Genebra (Decreto nº 57.663/66) e pelo Código Civil. Eles precisam atender a requisitos formais e conter elementos específicos para terem validade jurídica. Confira os tipos mais utilizados por empresas:

|

Tipo de título |

Características principais |

|---|---|

|

Duplicata |

Emitida após uma venda ou prestação de serviço a prazo. Obrigatória para empresas. |

|

Nota Promissória |

Documento em que uma pessoa promete pagar determinada quantia a outra. |

|

Letra de câmbio |

Promessa de pagamento em que o emitente ordena que um terceiro pague ao credor. |

|

Cheque |

Ordem de pagamento à vista. Pode ser pós-datado, mas a cobrança pode ser antecipada. |

|

Cédula de crédito |

Usada em operações com instituições financeiras. Muito comum no crédito rural e industrial. |

Esses instrumentos têm formatos próprios e exigências legais específicas. A falta de requisitos formais, como assinatura ou data de vencimento, pode invalidar o título, impedindo sua cobrança legal.

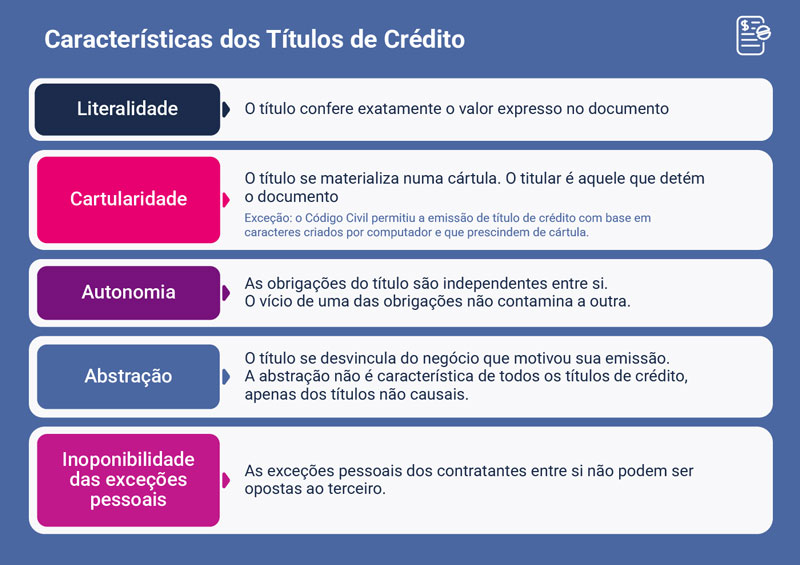

Por que os títulos de crédito têm valor jurídico autônomo?

Um diferencial fundamental dos títulos de crédito é a autonomia da obrigação. Isso significa que o documento tem força própria para exigir o pagamento, independentemente do contrato ou operação que o originou.

Isso os torna poderosos instrumentos de cobrança e também de negociação — podem ser transferidos a terceiros, endossados, protestados e usados como garantia em empréstimos ou operações de antecipação de recebíveis.

Quais são as vantagens dos títulos de crédito?

Para empresas de menor porte, os títulos de crédito representam uma forma eficiente de organizar o fluxo de caixa. Ao emitir duplicatas, por exemplo, é possível projetar receitas futuras, antecipar recebíveis e obter crédito com taxas mais vantajosas.

As duplicatas e cédulas de crédito são amplamente utilizadas por empresas como lastro em operações de antecipação de recebíveis, o que contribui para ampliar o acesso ao crédito produtivo. Esses documentos ajudam a profissionalizar a gestão financeira, pois formalizam as relações comerciais, reduzem riscos de inadimplência e permitem ações rápidas em caso de atraso nos pagamentos.

Além disso, os títulos têm execução mais rápida na Justiça, pois já são considerados documentos de dívida — dispensando, em muitos casos, uma discussão sobre o motivo da cobrança. Isso é relevante especialmente para micro e pequenas empresas, que podem se beneficiar da agilidade nos processos de cobrança e evitar prejuízos prolongados por inadimplência.

Outro ponto importante é a possibilidade de protesto, que é o registro oficial do não pagamento de um título. Esse processo é realizado em cartório e tem como objetivo tornar pública a inadimplência, facilitando a cobrança e protegendo o credor.

Como os títulos de crédito contribuem para o crescimento do negócio?

Títulos de crédito não servem apenas para controle — eles são ativos estratégicos. Empresas com boa gestão de seus recebíveis transmitem mais confiança para o mercado e têm mais acesso a crédito.

Segundo levantamento da Serasa Experian, cerca de 6,5 milhões de micro e pequenas empresas estavam negativadas no Brasil em maio de 2024. Em muitos casos, a causa estava na falta de controle sobre os valores a receber.

O uso correto de títulos de crédito pode ajudar a evitar a inadimplência e melhorar a saúde financeira da empresa. Além disso, mantê-los em carteira ativa e atualizada valoriza o negócio frente a instituições financeiras e investidores.

Como emitir e registrar títulos de crédito de forma segura?

Para garantir validade e segurança jurídica, os títulos de crédito devem ser preenchidos com rigor. Além de conter os dados obrigatórios (valor, data, prazo, assinatura, local de pagamento e nome das partes), é importante registrar os documentos quando exigido por lei, como no caso da duplicata escritural, que deve ser registrada em sistema autorizado pelo Banco Central.

O uso de plataformas digitais, como sistemas de gestão financeira ou de cobrança, também ajuda a reduzir erros e tornar o processo mais transparente. Empresas que atuam com crédito recorrente podem considerar a contratação de serviços de monitoramento de CNPJ, que ajudam a avaliar a confiabilidade dos parceiros comerciais antes de emitir títulos.

Regras de endosso e circulação de títulos de crédito

Uma característica marcante dos títulos de crédito é a possibilidade de transferência a terceiros por meio do endosso. Essa prática permite que o credor original transmita o direito de recebimento a outro agente, como uma empresa de factoring, uma instituição financeira ou outro fornecedor.

A operação de endosso precisa seguir os requisitos formais da lei, como a identificação do novo beneficiário e a assinatura do credor original. Uma vez endossado, o novo detentor passa a ser o titular do direito de cobrança, com as mesmas garantias legais.

O uso consciente e bem estruturado dos títulos de crédito pode representar um avanço importante na maturidade financeira das pequenas e médias empresas. Eles transformam obrigações em ativos e dão previsibilidade às receitas, fatores que contribuem diretamente para a saúde e o crescimento do negócio.

Além de melhorar sua gestão financeira com títulos de crédito, sua empresa precisa estar preparada para outro grande desafio: a reforma tributária. Ela já está em curso e vai mudar totalmente o sistema de arrecadação de impostos no Brasil nos próximos anos. Para se aprofundar no assunto, confira nosso conteúdo e entenda o que é a reforma tributária e por que ela vai mudar sua empresa.