A indústria emprega, atualmente, cerca de 9,4 milhões de brasileiros de maneira formal. O setor foi o que mais abriu vagas em 2020, criando 207.540 novos empregos, mesmo durante a pandemia. Esses e outros números mostram bem por que esse é um dos motores da economia brasileira. O que muita gente não sabe é que algumas iniciativas estratégicas ajudam a impulsionar o setor. Um bom exemplo disso é o ciclo de crédito. Mas, afinal, você sabe exatamente qual o tamanho da indústria brasileira e por que ela é tão fundamental para a economia? Além disso, como o ciclo de crédito ajuda empresas a firmarem contratos mais seguros? Criamos este artigo especial justamente para ilustrar esse cenário e mostrar como essa relação acontece. Então, aproveite a leitura!

Neste conteúdo você vai ler (Clique no conteúdo para seguir)

Por que a indústria é um pilar da economia brasileira?

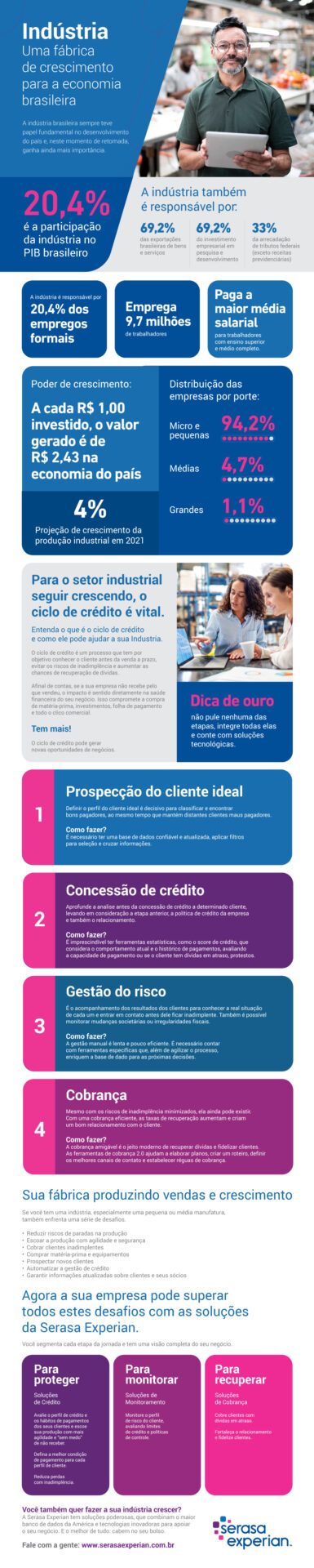

A cada R$1,00 produzido na indústria brasileira, outros R$2,43 são gerados na economia do país. Nem outros grandes setores, como a agropecuária e o nicho de comércio e serviços, geram tanto retorno: são R$1,75 e R$1,49 gerados, respectivamente. Assim, o setor responde por 69,2% das exportações de bens e serviços, além de contribuir com 33% dos tributos federais. Segundo dados apurados sobre a indústria, no mês de abril de 2021 o superávit da balança comercial do setor alcançou os 15,8 bilhões de Dólares no período de 12 meses. Para ter uma ideia do impacto disso na economia brasileira, é interessante olhar para o cenário mais amplo. Atualmente, a indústria é responsável por nada menos do que 20,4% do PIB do país. Naturalmente, isso atrai olhares de pequenos e médios empresários que desejam participar de um mercado tão aquecido — e que contribui tanto para o desenvolvimento do país. Contudo, o crescimento de um negócio depende amplamente da capacidade dos gestores em poderem garantir o faturamento, algo que fica comprometido quando ocorre de encontrarem clientes que não são bons pagadores. É nesse ponto que entra o ciclo de crédito.

O que é o ciclo de crédito?

O ciclo de crédito é um processo que tem como objetivo permitir que a empresa conheça melhor o cliente antes da venda a prazo. Assim, alguns benefícios são alcançados para ambas as partes. Por um lado, o risco de inadimplência é reduzido; por outro, as chances de recuperação de dívidas são aumentadas, o que significa um alívio para empresas em situação financeira difícil. Esse processo existe nos mais variados setores do mercado — desde o varejo até a própria indústria. Com ele, a empresa que oferece o crédito levanta informações mais detalhadas do comportamento do cliente. A gestão, então, é feita com mais proximidade, o que pode gerar até mesmo condições mais adequadas para quem solicita o crédito. Vale destacar que, em setores aquecidos como a indústria, isso permite que as empresas ampliem sua carteira de clientes ao oferecerem condições mais acessíveis de pagamento. Em outras palavras, o ciclo de crédito pode mostrar novas oportunidades de negócio. Afinal, é mais fácil alcançar bons resultados em uma parceria estratégica como essa quando ambas as partes estão bem alinhadas em torno dos mesmos objetivos. Vejamos, então, como esse processo ocorre e de que forma empresas de todos os tamanhos podem tirar proveito disso.

Quais as 4 etapas do ciclo de crédito?

Após a solicitação do crédito por parte do cliente, a empresa responsável dará seus primeiros passos na análise. De forma geral, o ciclo envolve 4 etapas.

1. Prospecção do cliente ideal

Em um primeiro momento, a indústria já deve ter uma prospecção de clientes para manter uma base confiável e atualizada. Isso significa aplicar filtros e cruzar informações para garantir que a empresa está fazendo negócios com quem paga em dia e tem potencial para ampliar a demanda. De imediato, isso já ajuda a avaliar se o solicitante está próximo do perfil ideal ou apresenta maior risco.

2. Concessão de crédito

Para enriquecer a análise, é preciso tomar decisões baseadas em dados relevantes e confiáveis. É importante que a empresa tenha ferramentas estatísticas, como o Score de crédito, para avaliar tanto o comportamento atual quanto o histórico de pagamentos. Assim, é possível ter uma noção mais precisa sobre a capacidade de pagamento do cliente e, em paralelo, verificar se ele tem dívidas ou protestos.

3. Gestão do risco

Contar com indicadores para avaliar os níveis de risco também é parte essencial do ciclo. Afinal, não basta identificar uma dívida ou mensurar a capacidade de pagamento do cliente; é preciso ter em mãos uma referência para tomar decisões com eficiência — ou seja, ter critérios mais objetivos para entender o nível de risco para cada crédito.

4. Cobrança

O ciclo de crédito vai muito além da concessão. Para garantir a saúde financeira da empresa é fundamental ter ferramentas que ajudem a elaborar planos de cobrança, criar roteiros e estabelecer os melhores canais de comunicação para essa situação. Zerar a inadimplência pode ser um grande desafio, mas reduzi-la é uma tarefa mais acessível quando temos boas soluções em mãos. A indústria é uma fábrica de crescimento, e a economia brasileira é prova disso. Se quer garantir bons resultados e cumprir o ciclo de crédito com eficiência, vale a pena conhecer as soluções Serasa Experian. São ferramentas que colaboram com empresas de pequeno e médio porte em todos os desafios que possam encontrar ao longo dessa jornada. As soluções Serasa Experian ajudam a promover:

- crescimento — por meio de prospecção de clientes;

- proteção — pela avaliação do perfil de crédito e dos hábitos de pagamento;

- monitoramento — mostrando o perfil de risco de cada cliente;

- recuperação de dívidas — com soluções de cobrança personalizadas.

Tudo isso, vale lembrar, se aplica tanto a clientes quanto aos fornecedores. Então, coloque essas soluções para trabalhar a seu favor e conquiste resultados cada vez melhores com o ciclo de crédito. Assim, você ganha espaço nesse setor tão importante para a economia brasileira! Se você gostou do artigo, aproveite para compartilhar nas suas redes sociais com outras pessoas que possa se interessar por conteúdos assim. Leve essas informações para girar.

![[Infográfico] A indústria é uma fábrica de crescimento para a economia brasileira [Infográfico] A indústria é uma fábrica de crescimento para a economia brasileira](https://www.serasaexperian.com.br/content/dam/serasa-institucional/blog/assets/downloads/pequena-industria.jpg)