- Por Jefferson Schoenfeld.

Para fins de cálculo de provisão de perdas esperadas associadas ao risco de crédito, atualmente vigora a norma contábil International Financial Reporting Standards 9 (IFRS9) desde janeiro de 2018.

Uma novidade em relação à norma anterior é a necessidade de incluir no cálculo do provisionamento as condições econômicas correntes e possíveis alterações nos cenários macroeconômicos previstos.

Essa exigência decorre da situação observada na crise financeira mundial de 2007 e 2008 em que, mesmo diante da deterioração do cenário macroeconômico, o método de cálculo adotado na época permitiu um reconhecimento tardio das perdas de crédito, gerando insegurança quanto a eficiência do arcabouço regulatório vigente.

Nesse trabalho utilizamos uma técnica de séries temporais, considerando a série de inadimplência de mercado do setor bancário e os efeitos do risco sistêmico, representados por fatores macroeconômicos, e buscamos identificar a existência de uma relação de longo prazo entre eles através da realização de testes de cointegração.

Resultados

A taxa de inadimplência de 12 meses do setor bancário foi disponibilizada pela Serasa Experian em amostra de CPFs no período compreendido entre março de 2013 e janeiro de 2017.

As variáveis exógenas foram obtidas do SGS (Sistema de Gerenciamento de Séries Temporais) do BACEN, são elas:

- Taxa de desocupação – PNADC

- Índice de Atividade Econômica do Banco Central (IBC-Br) - com ajuste sazonal

- Índice nacional de preços ao consumidor-amplo (IPCA)

- Taxa de juros - CDI acumulada no mês anualizada base 252

- Índice de Confiança do Consumidor

- Comprometimento de renda das famílias com o serviço da dívida com o Sistema Financeiro Nacional - Com ajuste sazonal

- Endividamento das famílias com o Sistema Financeiro Nacional em relação à renda acumulada dos últimos doze meses

- Rendimento médio real efetivo de todos os trabalhos – PNADC

- Saldo da carteira de crédito com recursos livres - Pessoas físicas - Cheque especial

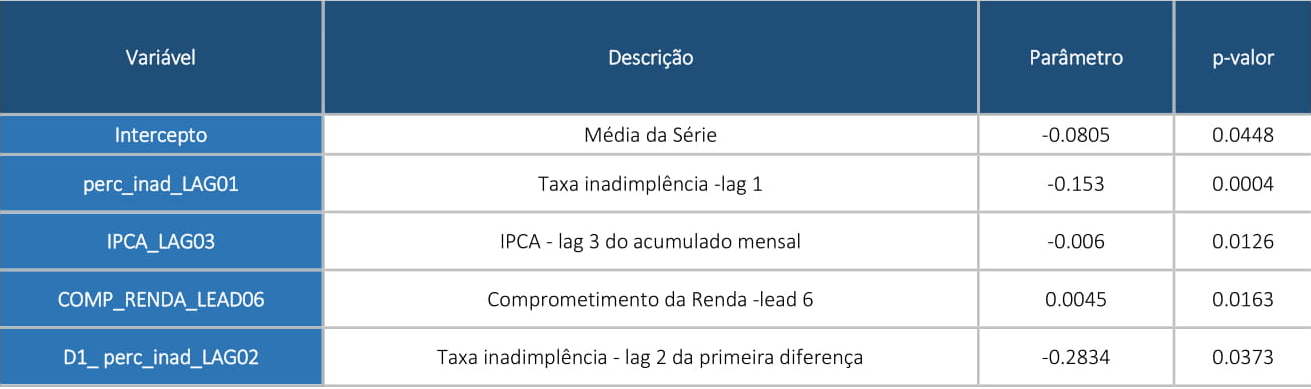

O modelo obtido contemplou as variáveis: inadimplência histórica (lag1 e lag2 da primeira diferença), IPCA (lag 3 do acumulado mensal) e Comprometimento de Renda (lead 6), conforme mostrado na tabela abaixo:

Tabela 1: Modelo para inadimplência de operações crédito

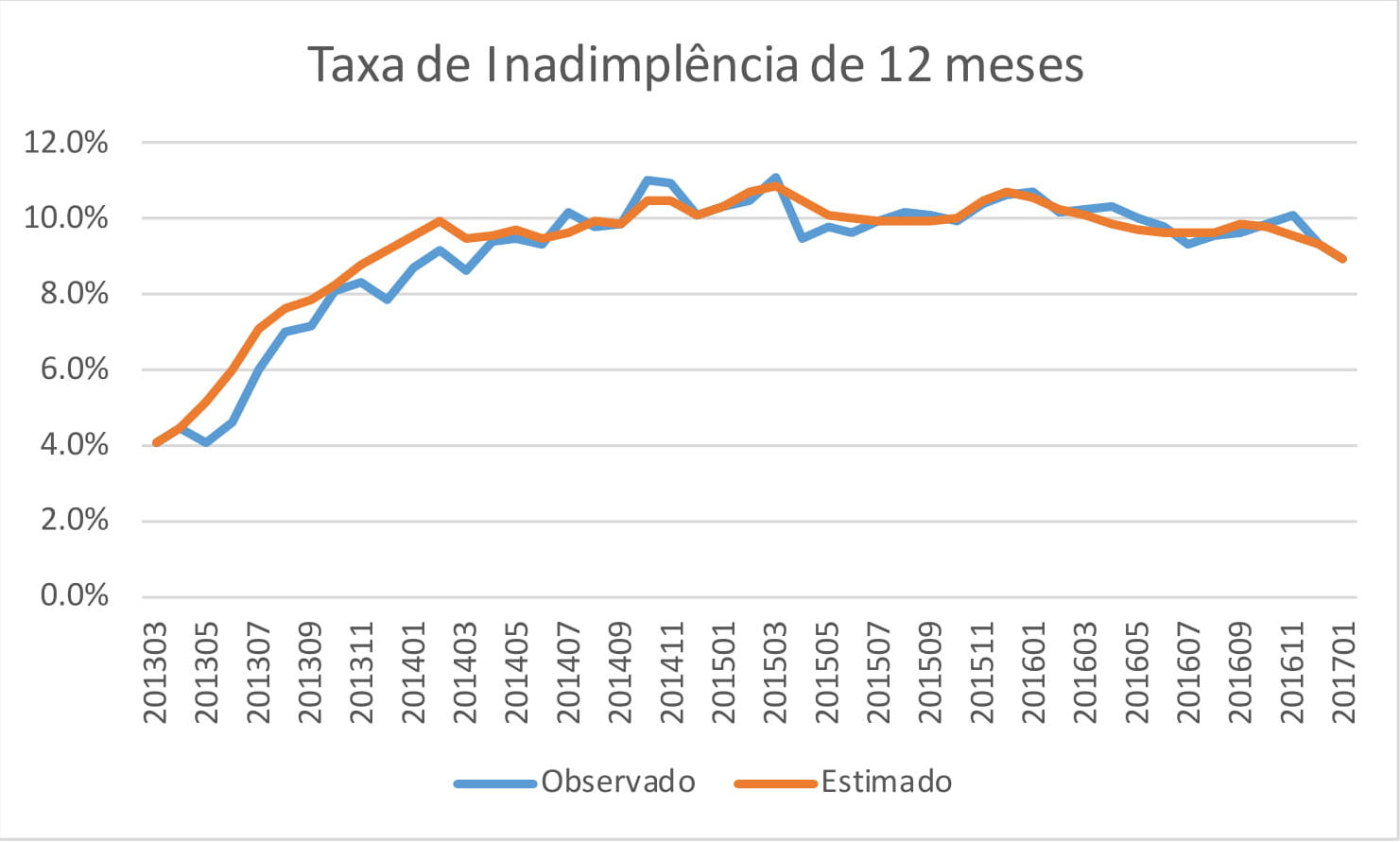

A comparação entre a inadimplência observada e estimada ficam bem próximas, principalmente a partir de março/2014. Resultando em um Erro Absoluto Médio de 1.35%.

Gráfico 1: Comparação do Observado e Estimado:

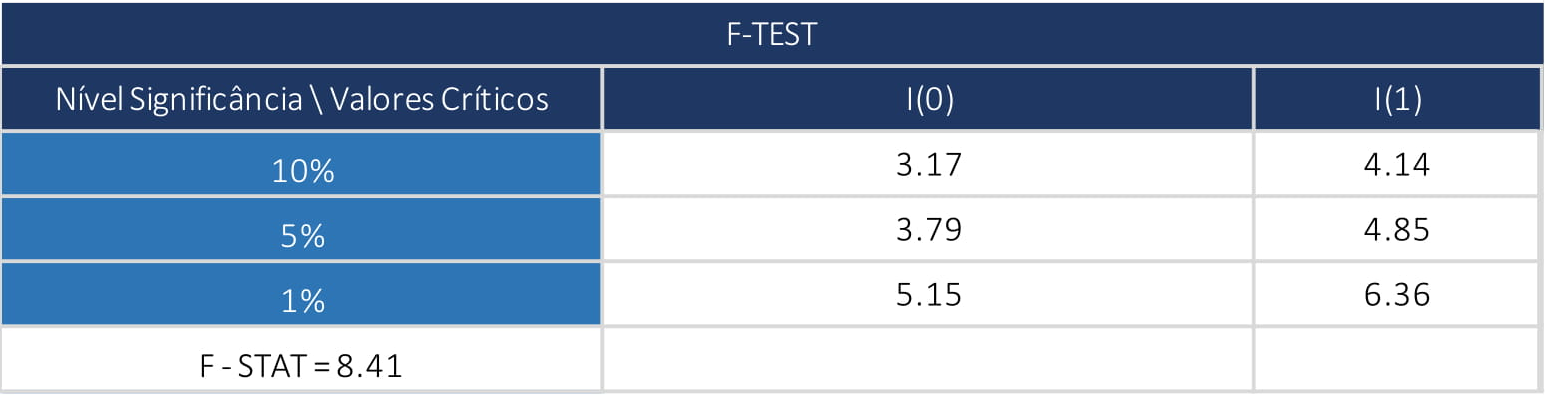

Dado que não identificamos a presença de correlação serial nos resíduos do modelo obtido, partimos para o teste de cointegração. Como verificado na tabela 2 abaixo, uma vez que o valor da estatística F é maior que o limite I (1) para os níveis de significância em questão, podemos concluir que existe evidência de uma relação de longo prazo entre as séries temporais envolvidas no modelo.

Tabela 2: Testes de cointegração

Conclusão

A identificação da existência de uma relação de longo prazo, ou de equilíbrio, entre parâmetros de risco e fatores macroeconômicos fortalece a hipótese de que mudanças das condições de mercado devem ser consideradas no cálculo do risco.

A metodologia utilizada tem aplicação potencial em problemas tais como a estimação da probabilidade de default point-in-time e análises de estresse para cenários macroeconômicos projetados.

Uma vez que um modelo contendo variáveis macroeconômicas foi estimado, é possível realizar análises de cenários de forma que seja possível identificar o impacto esperado sobre a exposição a riscos da instituição decorrentes de alterações sincronizadas de fatores múltiplos de risco e/ou a ocorrência de certos eventos extremamente desfavoráveis.

Como exemplo podemos citar a análise com cenários históricos. Uma sugestão é a determinação de um intervalo de confiança de 95 ou 99% de confiança para as variações que já ocorreram, e determinando o limite inferior e superior destes intervalos como cenários otimistas e pessimistas ou o contrário, dependendo da interpretação do indicador.