- Por Paulo Tomazella.

Desde de janeiro de 2018 está em vigor a IFRS 9, International Financial Reporting Standards. Esta norma, que é aplicável aos bancos e instituições financeiras, traz mudanças fundamentais na contabilização dos instrumentos financeiros e substitui a IAS 39.

O IFRS 9 uniformiza procedimentos contábeis e políticas existentes entre os países proporcionando visão única de interpretação das demonstrações financeiras, e análise comparativa entre gestores e investidores.

As exigências de impairment previstas no IFRS 9 introduzem um modelo de perda de crédito esperada ao invés de um modelo de perda incorrida prevista. Ou seja, perdas ocorridas serão tratadas como previsíveis ou esperadas e não como incorridas, como era feito até então na norma IAS 39.

Espera-se que ocorra um impacto significativo sobre as instituições financeiras, que precisarão ajustar seus modelos de perda de crédito, uma vez que o impairment afeta a definição do modelo de risco, a metodologia da provisão e os modelos operacionais.

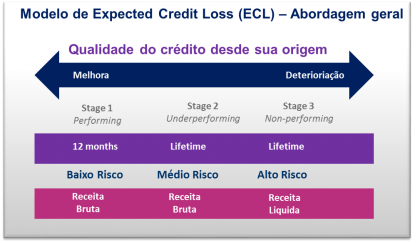

Dessa forma, é necessário obter o cálculo da perda esperada (ECL) para o tempo de vida do portfólio ativo que é denominado de Perda Esperada Lifetime, levando em conta os estágios de deterioração da carteira. Esse cálculo deve ser feito de forma robusta o suficiente para absorver ajustes, inclusões de novos produtos e clientes, garantindo a aplicabilidade nas diversas áreas impactadas – Riscos, Compliance, Financeiro, Crédito e Cobrança. Abaixo apresentamos um esquema com a abordagem geral:

Seguindo as diretrizes de Basileia, o cálculo da perda esperada é dado por:

PE (ECL) = PD x EAD x LGD, onde:

- PD = Probabilidade de Default (Point-in-time);

- EAD = Exposição financeira no momento do default;

- LGD = % da perda financeira do montante que entrou em default.

Dependendo da modalidade do produto, parcelado por exemplo, os parâmetros EAD e LGD podem ser obtidos via fluxo de pagamentos e baseando-se no histórico é possível realizar projeções desses parâmetros no futuro. Dessa forma, neste estudo focaremos apenas na comparação da PD estimada.

Em relação ao Parâmetro de PD, primeiro faz-se a estimação da PD TTC (Through the Cycle) por alguma metodologia. Depois faz-se necessário, por exigência da IFRS 9, fazer a calibração da PD TTC utilizando variáveis macroeconômicas a fim de se ajustar a PD TTC com o comportamento do mercado. Essa PD calibrada denomina-se PD PIT (Point-in-time). Nessa fase, é possível estressar as variáveis macroeconômicas, Stress Testing, a fim de se obter a perda esperada em cenários adversos.

Há diferentes metodologias para estimar a PD TTC, citando como exemplo Modelos de Séries Temporais, Modelos de Rolagem, Modelo Logístico Ordinal, Modelo de Sobrevivência, etc. Cada metodologia tem sua complexidade de aplicação e com acurácia distinta. Cabe ao dono do negócio decidir se há tempo hábil para aplicar uma metodologia mais complexa com um resultado mais acurado ou se vale a pena aplicar uma metodologia menos complexa, em um tempo de desenvolvimento inferior, e obter resultados satisfatórios.

Experiência no cálculo do Parâmetro de PD

Foram aplicadas duas metodologias em uma amostra: Regressão Logística Ordinal (mais complexa gerando resultado mais acurado) para mensurar migração de faixas de atraso, e a Análise de Sobrevivência - Kaplan Meier (menos complexa, possibilitando tempo de desenvolvimento inferior).

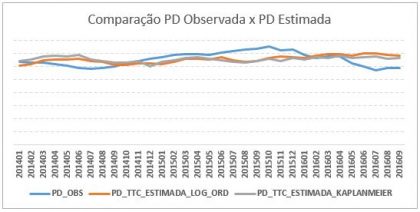

Observe no gráfico abaixo que não há ganhos significativos de uma metodologia em relação a outra em se tratando de acurácia:

Gráfico 1: Comparação das metodologias para o cálculo da PD TTC:

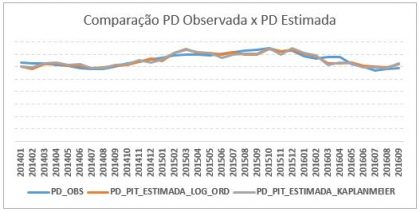

A fase seguinte foi fazer a calibração da PD TTC estimada pelos modelos utilizando variáveis macroeconômicas, obtendo-se a PD PIT. A metodologia para fazer essa calibração foi a de Séries Temporais. Apresentaremos os resultados a seguir para comparação:

Gráfico 2: Comparação das metodologias para o cálculo da PD PIT:

Observa-se que após a calibração dos modelos, eles tiveram grande aderência a curva observada e mais uma vez não houve ganhos significativos de uma metodologia em relação a outra em se tratando de acurácia.

Isso também pode ser observado quando medimos o erro absoluto médio das curvas, onde vemos valores muito próximos. Erro Médio Absoluto da Regressão 0.37% contra 0.41% do Kaplan Meier.

Conclusão

São grandes os desafios para o cálculo da perda esperada que esteja em conformidade com IFRS9, onde vários fatores devem ser levados em conta, com suas diferentes complexidades. Todavia, metodologias mais simples em técnica e processamento, como o Kaplan-Meier, podem trazer resultados satisfatórios em um intervalo de tempo bem mais reduzido, trazendo ganhos de acurácia equivalentes a uma metodologia mais complexa.

Para ter uma solução completa que atenda ao IFRS9 faz se necessário a aplicação de Stress Test que será apresentada em uma próxima publicação.

O suporte especializado nesta adequação à IFRS 9

A Consultoria de Negócios e Analytics da Serasa Experian possui consultores que combinam ferramentas com expertise para entregar uma solução prática e efetiva, bem como a transferência de conhecimento para garantir a continuidade das análises pelo próprio cliente.