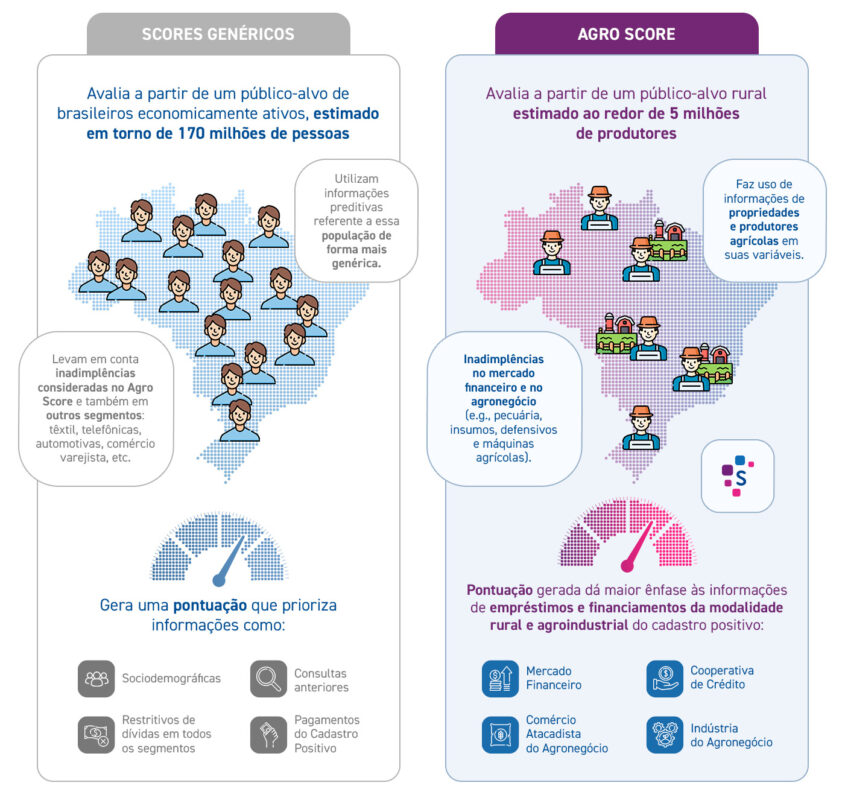

Entenda como o score específico para o agro se diferencia dos demais No agronegócio o crédito é um insumo tão essencial quanto fertilizantes, sementes e defensivos. Ele é necessário para custear e investir em todas as etapas, desde o preparo da terra até a colheita, armazenagem, beneficiamento e comercialização das safras. E, como em todas as operações de crédito, o score é uma inteligência fundamental para avaliar os riscos ao conceder e monitorar o crédito com maior rentabilidade e mais segurança. Mas, como é característico de uma atividade sujeita desde a influência do clima às movimentações do comércio global, o risco é o principal desafio a ser superado por todos os agentes da cadeia do agro: seja ele financeiro, climático ou socioambiental. Somam-se a esses riscos desafios típicos do universo agro, como a sobreposição entre CPF e CNPJ na titularidade das propriedades rurais. Além disso, estima-se que menos de 50% do crédito concedido por revendas de insumos agropecuários, cooperativas e instituições financeiras que lidam com produtores rurais é automatizado. Por isso, nossos cientistas de dados e especialistas em agro desenvolveram o Agro Score.

Neste conteúdo você vai ler (Clique no conteúdo para seguir)

O que é o Agro Score

O Agro Score é um score de crédito desenvolvido com inteligência e modelo estatístico especificamente voltado para avaliar produtores rurais, que, em geral, é utilizado diretamente como ferramenta de decisão sobre quais clientes podem ter acesso a limites de crédito, empréstimos e financiamentos. Ele também pode ser usado para ajudar a modular e definir a política de crédito das empresas que atuam no segmento. Além de agilizar o processo de avaliação de risco, ele reduz o tempo de prospecção dos clientes, e é especializado no mundo do agronegócio. Sua conexão com centenas de fontes de dados permite, além de criar um perfil detalhado do cliente, compará-lo a grupos de dados que representam milhares de donos de propriedades rurais para identificar, de modo confiável, perfis com alto risco de inadimplência no setor.

Melhoria na qualidade de concessão

Um estudo realizado pela Serasa Experian com 3 milhões de produtores rurais de todos os estados brasileiros revelou o impacto do Agro Score na avaliação dos credores para a concessão de crédito agrícola. Quando comparado com modalidades tradicionais de análise de crédito, a adoção da inteligência de crédito específica impulsionou em até 46,2% as chances de que os produtores com pontuação acima de 500 pontos consigam recursos para financiar suas atividades.

Conhecendo o Agro Score

A solução atribui uma pontuação de 0 a 1.000 a cada produtor. Quanto mais alta, maior é a chance de que ele cumpra os compromissos financeiros. A análise leva em conta o desempenho do produtor rural no mercado financeiro de cooperativas de crédito, comércio atacadista, indústrias de agronegócio, insumos, fertilizantes, maquinário agrícola, entre outros indicadores.

Diferenças entre scores genéricos e o Agro Score

Agora que você já conhece melhor a inteligência por trás do Agro Score, confira um case de aplicação real para auxiliar quem investe no agronegócio. Entenda como ajudamos a Agrolend a formatar sua política de crédito, prevenir a inadimplência e conceder, em apenas três cliques, financiamento para pequenos e médios produtores rurais.

Saiba como estamos apoiando produtores e investidores do agronegócio a prever riscos, fazer análise socioambiental, monitorar safras e fazer estudos de mercado com soluções para colher melhores resultados em toda a jornada de negócios.