Na visão por porte, as “Médias” empresas tiveram alta de 17,9% na procura pelo recurso financeiro

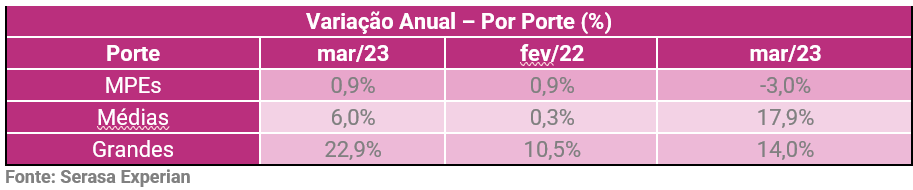

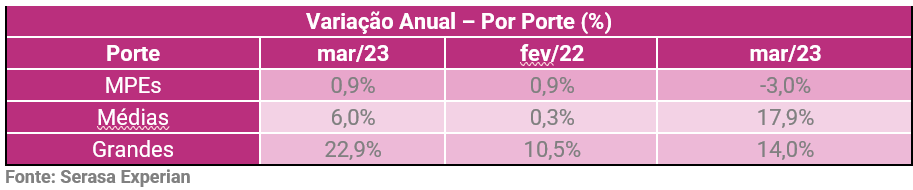

Dados do Indicador de Demanda das Empresas por Crédito da Serasa Experian revelaram que, em março, a busca pelo recurso financeiro teve baixa de -2,4%. As “Médias” empresas foram as que apresentaram o maior aumento na procura (17,9%), seguida pelas “Grandes” (14,0%). As “Micro e Pequenas” tiveram uma redução de -3,0%. Veja o detalhamento no gráfico e na tabela a seguir:

“Nos meses de janeiro e fevereiro tivemos alta na procura pelo recurso financeiro, mas em março vivenciamos essa queda, reflexo da inadimplência que, apesar de estar se mantendo estável, ainda não registrou queda. Esperemos que o cenário melhore a partir do segundo semestre”

“Nos meses de janeiro e fevereiro tivemos alta na procura pelo recurso financeiro, mas em março vivenciamos essa queda, reflexo da inadimplência que, apesar de estar se mantendo estável, ainda não registrou queda. Esperemos que o cenário melhore a partir do segundo semestre”, explica o economista da Serasa Experian, Luiz Rabi.

Na análise por setores, a categoria “Demais” – que contempla empresas do segmento “Primário”, “Financeiro” e do “Terceiro Setor” –, teve aumento de 4,7%, seguida por “Serviços”, que cresceu 2,0%. “Comércio” e “Indústria” tiveram queda de 7,2% e 6,6%, respectivamente.

Na visão por Unidades Federativas (Ufs), apenas seis estados apresentaram crescimento no período: Espírito Santo (28,9%), Rio de Janeiro (8,2%), Acre (6,9%) São Paulo (2,8%), Amazonas (2,5%) e Maranhão (0,5%). Nas últimas posições, ficaram Distrito Federal (-19,3%), Mato Grosso do Sul (-18,7%) e Ceará (-12,5%). Confira os dados no gráfico abaixo:

Para conferir mais informações e a série histórica do indicador,

clique aqui.

Metodologia do indicador

O Indicador Serasa Experian da Demanda do Consumidor por Crédito é construído a partir de uma amostra significativa de CPFs, consultados mensalmente na base de dados da Serasa Experian. A quantidade de CPFs consultados, especificamente nas transações que configuram alguma relação creditícia entre os consumidores e instituições do sistema financeiro ou empresas não financeiras, é transformada em número índice (média de 2008 = 100). O indicador é segmentado por região geográfica e por classe de rendimento mensal.

“Serasa Ponto a Ponto” explica faixas de pontuação

Muitos donos de negócios, interessados em melhorar a situação financeira de suas empresas, podem se perguntar: como o Score PJ funciona? Como consultar essa pontuação para companhias? Dá para ter uma nota maior? Como cuidar melhor da saúde do negócio? Para ajudar os empreendedores a entenderem melhor esses números e como podem contribuir para o aumento do score PJ da sua empresa, a Serasa Experian lançou a funcionalidade “Ponto a Ponto”, dentro da interface de consulta.

A funcionalidade traz a explicação de cada faixa de classificação, os motivos que podem acarretar a queda ou o aumento da pontuação e as orientações sobre medidas possíveis para manter ou melhorar a situação. A pontuação do Score para CNPJ vai de 0 a 1.000, em que quanto maior o valor, maior o nível de confiança que a empresa apresenta. Os critérios utilizados para avaliação do Score PJ, ainda segundo Cleber Genero, são:

- Existência de dívidas vencidas negativadas;

- Consultas à Serasa Experian;

- Faixa etária do consumidor;

- Cadastro Positivo devidamente aberto;

- Dados cadastrais do consumidor atualizados;

- Registros de pagamento de contas em dia;

- Avaliações de crédito frequentes;

- Existência de processos judiciais envolvendo o indivíduo;

- Cadastro de emissão de cheques sem fundo.