Atualmente, já é possível implementar camadas de prevenção a fraudes na checagem de cartões não presentes. Solução inteligente simplifica processos nas empresas e reforça a segurança de quem vende online.

A economia brasileira ainda enfrenta desafios significativos na busca por eficiência na mitigação de fraudes em ambientes digitais, canais que conquistaram de vez o seu espaço – principalmente durante e após a pandemia. Com a migração dos consumidores, inúmeros processos se tornaram mais eficientes devido ao ganho de escala, agilidade, custos otimizados com estruturas físicas, entre outros. O revés é que, com um volume maior de transações, os criminosos também voltaram seus olhares para o aumento das atividades digitais.

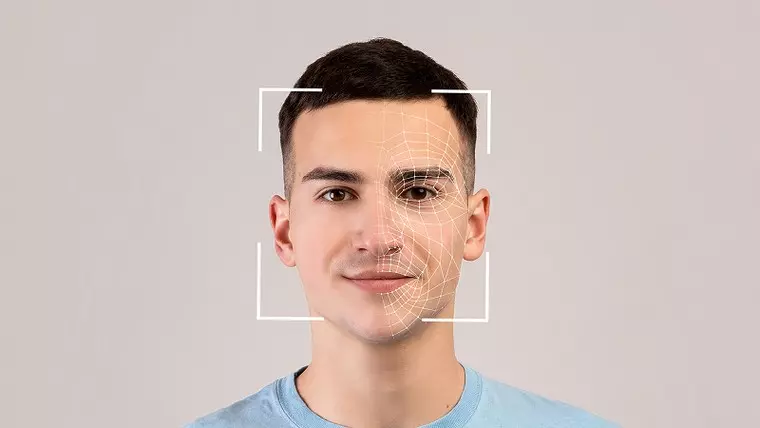

Nesse cenário, uma das perguntas mais frequentes de quem ainda tem dúvidas sobre oferecer produtos e serviços virtualmente é: como é possível ter certeza de que a compra está sendo feita pelo titular dos dados, seja em um formulário de e-commerce ou a partir das informações vinculadas a uma carteira digital? Para ter essa resposta, é preciso entender a importância do uso de inteligência analítica nos fluxos de compra.

Prevenir fraudes é muito mais do que bater números de CPF e de cartão para checar se ambos pertencem ao mesmo titular. É necessário monitorar o comportamento de consumo e identificar inconsistências, conhecer a capacidade financeira de quem compra e ver se a operação faz sentido, e checar se o cadastro do usuário tem informações compatíveis com as reais. O objetivo é trazer uma visão analítica e comportamental para o ambiente transacional, a fim de recomendar o caminho mais seguro em cada situação.

Assim, a inteligência analítica é o caminho mais curto para que empresas como a sua tenham todas as respostas necessárias para criar uma boa estratégia de prevenção antifraude. Afinal, não adianta armazenar milhares de dados diferentes se o seu ambiente transacional não puder se beneficiar do que essa base tem a oferecer.

Com a combinação antifraude certa implementada, as empresas podem conquistar inúmeras vantagens em suas operações, como: maiores taxas de aprovação, incremento de lucros ao diminuir as perdas por fraudes, uma experiência melhor para o usuário final e uma menor incidência de chargeback – reversão de uma compra que está sendo contestada pelo titular de um cartão de crédito.

Neste conteúdo você vai ver

Sua empresa sabe quem é quem em compras não presenciais?

O algoritmo presente na Verificação de Cartão, camada antifraude que a Serasa Experian oferece para quem precisa aumentar o controle sobre os dados usados para fazer uma compra, atua em três frentes distintas de checagem. Primeiro, acontece a verificação básica da titularidade do cartão, a partir de um cruzamento de informações ricas que avalia o grau de pertencimento da combinação de números digitados em relação ao CPF informado no processo de compra.

A etapa seguinte é a validação do cadastro feito pelo cliente na hora da compra. Aqui, são avaliados os vínculos cadastrais em relação aos dados presentes em nossa base, para dizer se as informações batem entre si. Por fim, a análise do perfil comportamental vai revelar se o proprietário daquelas informações tem padrão de consumo semelhante ao da compra que está sendo feita. Com base nessas validações, a solução emite o parecer sobre as chances de a transação ser verídica ou fruto de uma tentativa de fraude.

Essa camada de proteção antifraude é relativamente simples de ser implementada, tem um custo bem competitivo em relação a soluções mais complexas e traz consigo o poder de uma base verificada com mais de 246 milhões de cartões de crédito válidos – de longe, a maior disponível em bureaus de dados no Brasil. Ou seja: a empresa que combina a verificação dos dados do cartão com informações mais completas a respeito de quem faz a compra pode economizar recursos, poupando a necessidade de outras ferramentas mais caras.

A primeira e maior Datatech do Brasil ajuda empresas de todos os portes e segmentos nessa checagem da veracidade dos cartões de crédito quando não há a apresentação física do cartão, mas somente o uso dos números dele na transação.

A adoção de soluções analíticas como a Verificação de Cartão ajuda as empresas que precisam proteger uma das principais etapas da jornada do cliente: a transacional, quando um cartão é cadastrado para concretizar o pagamento. Isso representa um fluxo de venda mais seguro para o seu negócio, além de uma experiência com bem menos atritos para o consumidor final!

Proteção eficiente é investir em camadas de segurança

No cenário econômico atual, é impossível depender de apenas uma solução antifraude como barreira de proteção contra fraudadores. Eles encontram cada vez mais brechas de segurança para serem exploradas e podem causar danos irreparáveis para empresas como a sua – não apenas de prejuízos financeiros, mas até os reputacionais.

Para ter certeza de que os seus negócios estão seguros, invista em camadas de proteção para diferentes momentos da sua jornada de venda. E, se precisar de suporte para entender qual é a melhor combinação para o seu negócio, fale com quem inova a todo momento nesse segmento e tem 55 anos de credibilidade: só a Serasa Experian sabe quem é quem!